Eiropas Centrālās bankas likmes celšana cerībā slāpēt inflāciju Latvijā izraisījusi ne vienu vien diskusiju. Nodoklis avansā? Virspeļņas nodoklis? Necelt likmes iepriekš aizņemtai naudai, kaut arī līgums par mainīgo likmi (balsojums portālā ManaBalss)? Jēga ir inflācijas slāpēšanā, un komercbankas to var veicināt, citās valstīs tā dara, nekropļojot tirgu un noslēgtos līgumus. Proti, bankas aizdod aizņemtu naudu, un, ja vien tās aizdevēji, depozītu noguldītāji arī pelnītu, būtu nodoklis. Ir skaidrs, ka straujā centrālo banku bāzes likmju celšana ir atgriezusi bankas pie tām pierastajām peļņas maržām, tomēr vietām komercbankas cenšas ignorēt savu dalību inflācijas apkarošanā, ko realizē centrālās bankas, liecina Financial Times publiskotie reitingu aģentūras S&P dati un analīze.

Kā un kāpēc bankas pelna?

Banku neto procentu ienākumi veidojas no procentu ieņēmumiem no aizdevumiem, atņemot no tiem procentu izdevumus, ko veido depozīta un noguldījuma procentu izmaksas, kā arī izmaksas par aizņēmumiem no Centrālās bankas, kā apmēru nosaka Centrālā banka caur Centrālās bankas procentu likmes palielināšanu vai samazināšanu. Lai arī Centrālās bankas procentu likmes komercbankas nevar ietekmēt, procentu ieņēmumi, it īpaši Eirozonā, tiek veidoti no mainīgās likmes (jeb Centrālās bankas procentu likmes, pieskaitot tai klāt maržu), lai samazinātu bankas risku par tās pelnītspēju dažādās ekonomiskās situācijās, nodrošinot finanšu sektora stabilitāti.

Ko parāda S&P dati?

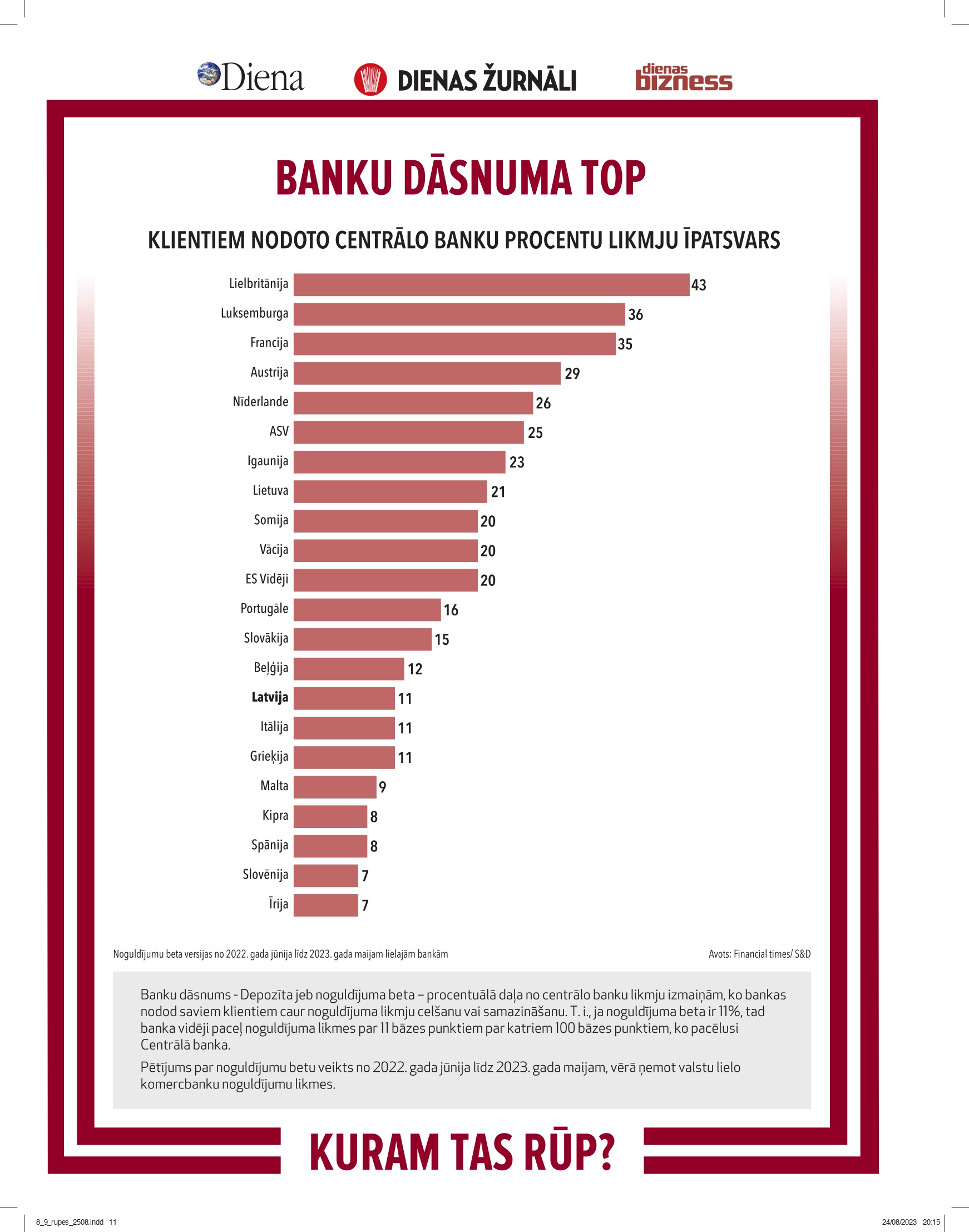

Reitingu aģentūra apkopojusi datus par centrālo banku bāzes likmju celšanu un lielāko dažādu valstu komercbanku noguldījuma likmju pieaugumu, turklāt to skaidri piesaistot bāzes likmes procenta pieaugumam. Proti, lai varētu salīdzināt Eiropas, Lielbritānijas un ASV tirgus, tiek izmantota depozīta beta, t. i., tiek rēķināts depozīta likmes pieaugums uz katru bāzes likmes procentu, jo ASV, Lielbritānijas un ES bāzes likmes ir atšķirīgas, turklāt likmju celšana sākta atšķirīgos laikos.

Datu atainojumā redzams, ka Apvienotās Karalistes bankas nodod noguldītājiem 43% no katra bāzes likmes procenta. Latvijā – 11%.

Noguldīšana mazina inflāciju

Pēc būtības lielākas noguldījumu likmes nozīmē aktīvāku naudas uzkrāšanu, tostarp izņemšanu no tirgus aprites, kas savukārt mazina inflācijas iespējas. Viss ir tik vienkārši, cik vien iespējams, visi citi risinājumi kropļo tirgu.

Apvienotās Karalistes bankas ir nodevušas noguldītājiem vairāk procentu likmju paaugstināšanas priekšrocību nekā to kolēģi Eiropā vai ASV, jo gan politiķi, gan regulators, gan klienti ir centušies to panākt, konstatē FT. Atbilstoši S&P analīzei pasaules bankas visur ir pakļautas šādam spiedienam, taču mazāk konkurētspējīgos tirgos aizdevēji ir izrādījušies daudz mazāk dāsni nekā valstīs, kur finanšu tirgi ir attīstīti.

Spiediet uz attēla, lai palielinātu!

Bankas cenšas atgūties pirms krīzes

Nav noslēpums, ka finanšu krīze 2022. gadā ir tikai sākuma fāzē, un tieši šī iemesla dēļ liela daļa banku centās izkļūt no zemās rentabilitātes skavām, pirms vēl ir sācies kaut kas vairāk par Krievijas preču sankcionēšanu un loģistikas ķibelēm. Turklāt jāatzīst, ka auglis, kas ir iekritis banku rokās, ir tik salds, ka no tā ir grūti atteikties.

Financial Times konstatē, ka centrālo baņķieru straujie procentu likmju paaugstinājumi pēdējo divdesmit mēnešu laikā, lai cīnītos ar inflācijas draudiem, ir bijuši bankām labvēlīgi, jo "tās gūst peļņu no starpības starp likmi, ko tās maksā noguldītājiem, un to, ko tie iekasē no aizņēmējiem, kas pazīstami kā tīrie procentu ienākumi".

Briti saņem vairāk, jo tā grib arī Anglijas Banka

Lielbritānijā Anglijas Banka sāka celt likmes viena no pirmajām jau 2021. gada decembrī. Šobrīd likme jau sasniegusi 5%, investoriem paredzot, ka līdz 2024. gada martam tā pieaugs līdz 6,5%, kas ir augstākais līmenis kopš 1998. gada.

Jāteic, ka Lielbritānijas banku laipnība nebalstās vien konkurences apsvērumos. Ievērojot augstās hipotekāro kredītu likmes un augošo inflāciju, gan valdība, gan regulators, gan Anglijas Banka ir pieprasījuši, nevis lūguši komercbankām vēl augstākas noguldījumu procentu likmes. Lielbritānijas gadījumā viena no ķezām ir noteikta termiņa fiksētās hipotēku likmes, kas ir saistītas ar mijmaiņas darījumu likmēm, kas strauji aug. Ja hipotēku likmes pamatīgi pārsniedz uzkrājumu likmes, to visi pamana, un politiķi Lielbritānijā acīmredzami ir tālredzīgāki par mūsējiem (vai ar augstāku finanšpratību).

Valsts obligācijas kā viens no instrumentiem

ASV bankas līdz šā gada maijam klientiem bija nodevušas 25% no Federālo rezervju pacelto likmju pienesuma. ASV bāzes likmes sāka celt 2022. gada martā, un, visticamāk, ka drīzumā arī tur pieaugs noguldījumu beta vai dalīšanās ar noguldītāju, jo gan korporatīvie, gan institucionālie klienti ir aicinājuši ASV aizdevējus vēl vairāk palielināt noguldījumu likmes. FT apgalvo, ka ASV aizdevēji ir pakļauti lielākam spiedienam nekā Eiropas līdzinieki, jo tirgū valda asa konkurence ne tikai starp bankām, bet arī dažādiem uzkrājumu piedāvājumiem. ASV tiek novērota naudas bēgšana no bankām uz naudas produktu tirgu, vai arī tiek iegādātas Valsts obligācijas.

Šajā saistībā pozitīvi vērtējams finanšu ministra Arvila Ašeradena solis Latvijas iedzīvotājiem piedāvāt tiešu valsts obligāciju iegādes iespēju, kas iepriekš nebija iespējams.

Eiropā viss lēni, ir izņēmumi

Eiropas Centrālā banka sāka paaugstināt likmes 2022. gada jūlijā, un bankas ir samērā skopi nodevušas peļņas daļu saviem klientiem. No 2005. gada līdz 2008. gadam jau pirmajos deviņos bāzes likmju pieauguma mēnešos klientiem tika novirzīti 36%. FT analītiķi norāda, ka galvenais kavēšanās iemesls ir ātrums, ar kādu šoreiz likmes pieauga, salīdzinot ar 2005. gadu, tomēr ir arī citas norādes.

Francija ir viena no Eiropas valstīm, kur aizdevēji visai manīgi sāka dalīties ar savas peļņas pieaugumu, un iemesls, kā izrādās, ir valstī populārais krājkonts Livret A, kas savulaik izveidots, lai palīdzētu atjaunot Franciju pēc Napoleona Bonaparta kariem. Tas ir stingri piesaistīts inflācijai, un tā ienesīgumu nosaka valdība, nevis komercbankas. Likmes Livret A ir augstākajā līmenī pēdējo 14 gadu laikā. Luksemburgā arī dalīšanās ar klientu bijusi operatīva, un ceturtdaļā gadījumu tas ir saistīts ar klientu pāreju no norēķinu kontiem uz noteikta termiņa kontiem, kas piedāvā augstākas likmes apmaiņā pret summas bloķēšanu uz gadu vai ilgāk. Īsāk sakot, liela daļa cilvēku spēj atteikties no prāva konta atlikuma izmantošanas uz laiku, saņemot lielāku atlīdzību.

Vai Latvija ceļā uz draņķīgu ekonomiku?

Tā sauktajai PIGS (Portugāle, Itālija, Grieķija, Spānija) valstu grupai ir kopējas ekonomiskas iezīmes. To iedzīvotāji tā vai citādi ir novesti situācijā, kad naudas migrācija uz kontiem ar lielāku ienākumu līmeni vienkārši nav prioritāšu sarakstā un galvenais noteikums ir piekļuve uzkrājumiem. Šīs arī ir valstis, pieskaitot Īriju, kuras smagi skāra pagājusī krīze, un aizdevēju nozare, maigi izsakoties, ir pamatīgi konsolidējusies. Sekas – jo mazāk banku, jo mazāka konkurence un piedāvājums skopāks. Rezultātā gan Latvijā, gan Itālijā bankas ar klientiem dalās vienādi skopi – 11% no katra bāzes likmes procenta. Nav nekādas vajadzības cīnīties par klientu depozītiem, ja tirgus tāpat tiek kontrolēts vai tās klientiem nav citu vairāk ienesīgu alternatīvu. Uz šādu tendenci norāda S&P analītiķi Itālijas, Spānijas, Grieķijas gadījumā. Visādi virspeļņas nodokļi kā Spānijā vai Lietuvā nerisina problēmu, vien valsts paņem daļu, kas patiesībā pienākas noguldītājiem.

Par dalīšanos ar noguldītājiem ir vispārējas prognozes, ka eirozonā tā vidēji pieaugs līdz 25%–30% šogad un līdz 40% 2024. gadā, savukārt ASV bankas jau līdz gada beigām noguldītājiem atdos lielāko pusi no likmju virspeļņas.

Zīmīgs ir S&P pārstāvja Nikolasa Černaja noslēguma secinājums FT, ka viss ir atkarīgs no tā, cik lielu politisko spiedienu bankas ir gatavas absorbēt iepretī peļņai, ko tās beidzot gūst pēc gadiem ilgas zemas vai negatīvas rentabilitātes.

Ko darīt?

Ja finanšu tirgi ir pasīvi, ieguldījumu iespējas minimālas, naudas transmisija vāja, tad Latvijas gadījumā atliek tikai viens pareizs solis – izdarīt visu iespējamo politisko un sabiedrisko spiedienu uz bankām, lai noguldījumu beta tiktu palielināta, jo diez vai ir sastopami mainīgās likmes noguldījumi. Tas ir vienīgais solis, ko komercbankas var darīt, lai līdzās centrālajām bankām ierobežotu inflāciju. Turklāt, ja atceramies Saeimas Finanšu komisijas vadītāja Jāņa Reira norādi par banku ne pārāk godīgo rīcību, šis ir vienīgais skaidrojums. Proti, nav pārāk godīgi ņemt no vienas un tās pašas sabiedrības kredītņēmējiem pēc pilnas programmas, bet noguldītājiem piedāvāt pēc iespējas mazāk. Kuram no politiķiem tas rūp?